年增长率

什么是“年增长率”?

年增长率是给定年份的平均年增长率。年增长率也称为复合年增长率(CAGR)。年增长率消除了同比增长率的不均匀性,并缓和了这些数字的波动(增加和减少)。年增长率或回报率在估值和杠杆收购交易中有应用。

关键学习点

- 年增长率代表给定时间范围内的年增长率。它也被称为复合年增长率(CAGR)

- 与同比增长率相比,年增长率提供了一个更好的增长率视角

- 年增长率在估值和杠杆收购交易中很有用

- 在估值方面,年增长率有助于预测未来现金流。然而,应在仔细分析后使用年化数据,以最大限度地降低高估或低估企业未来增长潜力的风险

- 在杠杆收购交易中,年增长率使用CAGR公式计算。它帮助投资者基于不同的假设比较回报,并帮助评估杠杆收购交易

公式

年增长率可以计算为:

复合年增长率(CAGR) =(结束值/开始值)^(1/时间段数)-1

CAGR是超过一年的平均年增长率。它用于确定任何指标的增长率,这些指标可能会随着时间的推移出现高点和低点。在估值的背景下,这些指标包括销售额和息税折旧摊销前利润,因为这些指标会因各种内部和外部因素而出现同比波动。除了估值,CAGR还被用来衡量投资组合或其他资产的年增长率。

实例

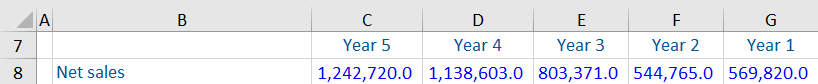

以下是凯特·斯派德和公司的五年销售信息:

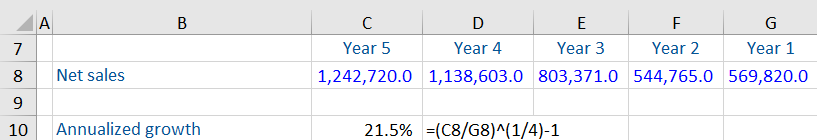

可以看出,从第1年到第2年,净销售额有所下降,但从第2年到第5年,净销售额明显增加。为了消除波动,找到每年的稳定增长,销售额的年增长率可以计算如下:

请注意,时间段的数量是4,而不是5。这4个时间段是:1)第1年到第2年,2)第2年到第3年,3)第3年到第4年,4)第4年到第5年。

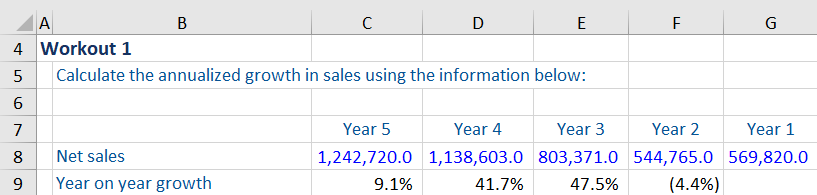

让我们看看这4个时间段的同比增长率。

第二年,销售额比第一年下降了4.4%。在第3年和第4年,销售额比前几年健康增长了40%以上。第五年,销售额比上一年增长了9.1%。

年化数据有助于消除这些高点和低点的不均衡。如果销售额从第1年到第5年每年稳定增长,增长率将达到21.5%。

年增长率和估值

年增长率有助于预测公司未来的现金流。但是,它们需要详细分析。在上面的例子中,年增长率和同比增长率有很大的差异。如果最近一年的同比增长率只有9.1%,分析师需要看看这种下降背后的原因,以及未来销售额以21.5%(年增长率)增长的可能性。

在这种情况下,了解是什么推动了这些数字至关重要。这可以通过对管理层讨论和分析(MD&A)、脚注以及对投资者和分析师的商业陈述进行彻底审查来实现。了解业务驱动因素是建立合理销售预测的关键。使用历史年增长率,而不进行分析,可能会夸大该业务未来的销售增长。

杠杆收购交易的年化回报

杠杆收购(LBO)是一种金融交易,涉及金融发起人的收购,使用大量债务进行融资。杠杆用于增加股东的回报,并从公司的运营现金流中偿还。私募股权基金预计将在五年内退出投资,以将其回报货币化。内部收益率用于评估此类交易。内部收益率比较退出时的股权投资和进入时的股权投资,并计算投资的年化回报。

在只有两个现金流(原始投资和退出价值)的情况下,内部收益率使用复合年增长率(CAGR)计算如下:

(退出时的权益/初始权益)^(1/时间段数)-1

CAGR公式在这里很有用,因为我们想计算一项投资在特定年限内的年增长率。投资期间可能会有高点或低点,但对投资者来说,重要的是一段时间内获得的平均回报。

如果有两个以上的现金流(例如,中期股息),我们不能使用上述CAGR公式来计算年化回报。在这样的场景下,我们需要使用Excel中的IRR函数。

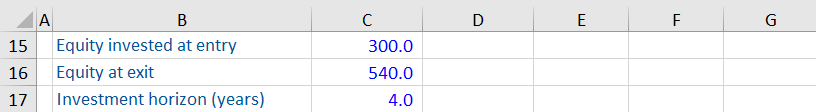

实例:在杠杆收购交易中计算CAGR

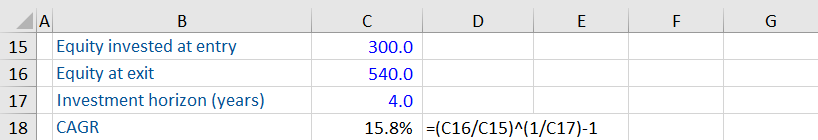

根据下面给出的信息,我们被要求计算以下杠杆收购交易的CAGR。

该投资的CAGR回报率或年化回报率计算如下:

如你所见,这笔交易的年化回报率为15.8%。

这是一个非常简单的杠杆收购交易的例子。实际上,有几个变量可能会影响进入时的投资权益和退出时的权益。例如,如果交易是用更高的债务来融资的,进入时投资的股权将减少,从而增加CAGR。如果退出时的息税折旧摊销前利润较高,可能会增加退出时的权益价值,并再次增加CAGR。

CAGR有助于比较这些不同的情况,并有助于使用不同的假设评估杠杆收购交易。